矛盾するドル政策:弱いドル志向 vs. インフレ圧力

トランプ大統領は再登板後、輸出競争力強化のため公然と「ドル安志向」を掲げているとされています。第2次政権発足時にも、貿易赤字削減の切り札として「為替をドル安に誘導する」姿勢が取り沙汰されました。しかし、実際の政策との間には明らかな矛盾が生じています。例えば2025年4月、政権が電撃的に発表した「相互関税」(全輸入品に一律10%関税+国別上乗せ関税)は、短期的に米国のインフレ圧力を急激に高める性質を持ちます。関税は輸入コストを押し上げるため、物価を直接刺激するコストプッシュ要因となるからです。

インフレ率が高騰すれば、当然ながら米連邦準備制度理事会(FRB)は金融緩和どころではなくなります。実際、みずほRTの門間氏は「関税で米国のインフレは短期的に加速するだろう。もしインフレが強く出ると、FRBも利下げどころではなくなり、利上げに転じる可能性すらある」と指摘しています。ドル安を促したいトランプ政権の思惑とは裏腹に、インフレ高進→利上げ観測という連鎖によって金利差が拡大しドル高を招くリスクが高まっているのです。この市場の反応パターンについて、ロイターの為替コラムも「関税が導入されれば、市場の『反応関数』によってドルは上昇しそうだ。関税が海外経済にダメージを与え、米国内でインフレを引き起こすとの懸念が、ドル高要因である金利差の影響を増幅するからだ」と分析しています。言い換えれば、トランプ政権が内外に強硬策を取るほど、皮肉にもドルを押し上げてしまう構図が浮かび上がってきます。

関税と移民制限がもたらすコストプッシュ・インフレ

トランプ政権の経済政策には、インフレ圧力を高める要素が他にもあります。その代表が高関税政策と移民制限策です。前者については上述の通り、輸入品価格の上昇を通じて消費者物価を押し上げる直接要因となります。例えばゴールドマン・サックスの試算によれば、もし北米(カナダ・メキシコ)からの輸入品に25%もの関税が恒常的に課されれば、米国の実効関税率は7ポイント上昇し、コアPCEインフレ率を0.7%も押し上げる可能性があるとされています。現にトランプ政権復帰を市場が織り込み始めた2024年末、ドル指数の上昇率はちょうどその「7%上昇の実効関税率」と歩調を合わせたとも指摘されています(トランプ氏優勢の世論調査を受け、メキシコペソやカナダドルに対するドルは約10%も上昇しました)。

さらに移民政策の厳格化も、じわじわと物価押し上げ要因となります。移民制限は労働力人口の伸びを抑え、人手不足による賃金上昇を招きかねません。その結果、企業はコスト増を価格に転嫁せざるを得なくなり、これも一種のコストプッシュ型インフレとなります。伊藤忠総研の高橋氏は「2025年は、移民政策の厳格化と対中関税引き上げが段階的に実施され、インフレ圧力が生じるとともに金利の低下余地が限られるだろう」と予測しています。つまり、トランプ政権が掲げる減税など景気刺激策のメリット以上に、関税・移民の両策によるスタグフレーション的リスクが懸念されているのです。実需を伴わないコスト高のインフレでは中央銀行も対応が難しく、景気下支えのための利下げ余地が減ってしまいます。

足元の例を見ても、こうした懸念は現実化しつつあります。相互関税の導入直後、米ゴールドマンは2025年の米景気後退確率予想を一気に45%へ引き上げました(従来35%)。またオンライン予測市場では「2025年米国リセッション確率64%」との見方まで浮上しています。これは関税による景気減速リスクとインフレ再燃リスクが同時に意識され始めた証左でしょう。インフレ期待の高まりは市場金利の上昇圧力となり、住宅ローンなど長期金利も高止まりしつつあります。事実、相互関税発表後の米10年国債利回りは急騰し、4月7日には1年ぶりの大幅上昇を記録しました。景気減速懸念で安全資産の米国債に逃避が集まるどころか、インフレ懸念が勝り債券売り(金利上昇)を誘うという異例の事態になっています。これでは「弱いドルを望む」と言いながらも、政策自らが強いドル・高金利環境を生み出していると言わざるを得ません。

FRBの利下げ姿勢と市場攪乱への疑念

もっとも、FRB内には依然として経済下支えのため利下げ転換を模索する声も残っています。2022~2023年にインフレ抑制で急激な利上げを行った反動もあり、2025年に入ってからは「景気見極めつつ年内利下げも」という姿勢が語られていました。しかしトランプ政権の相次ぐ強硬策によって、FRBの政策運営は難しい舵取りを迫られています。4月初旬にはFRB議長パウエルが「関税はインフレを押し上げ経済成長を鈍化させる可能性がある」と述べ、近い将来の利下げに慎重なシグナルを発しました。関税による“悪いインフレ”が懸念される中では、下手に利下げを急げば物価高騰を招き、逆に利上げに転じれば景気腰折れを招きかねず、まさにジレンマに陥っている状態です。

こうしたFRBの苦境をよそに、トランプ大統領は独自の情報発信で市場を振り回しています。2025年3月には、株式市場が前日からの急落から持ち直しかけた矢先に自身のSNS「トゥルース・ソーシャル」で突然カナダを非難する投稿を行い、市場を再び動揺させました。わずか就任後50日で、トランプ氏は1期目とは異なり「株価や強気相場の維持に執着しない」新たな現実を示したとも言われます。実際、トランプ政権の経済閣僚も、関税発表による市場混乱について一切釈明せず「景気はすぐ良くなる」と強気の姿勢を崩しません。これは、短期的な株価や景気よりも、自身が「米国に長年不利だった」と主張する世界貿易のルールを覆すことを優先しているかのようです。

市場関係者の中には、「政権が意図的に市場を不安定化させているのではないか」との見方も出ています。ハリス・フィナンシャルのコックス氏は「市場はトランプ大統領がハッタリを言っているだけと見ていたが、我々は今その困難を実際に経験している」と述べ、もはや誰も貿易戦争から目を離せないと嘆きました。実際、トランプ氏はSNS投稿やテレビ出演を通じて計画を次々と混乱含みに打ち出し、相場は乱高下を繰り返しています。3月11日には朝に対カナダ関税引き上げを発表し数時間後に「再検討中」と述べるなど、発言が二転三転する事態さえ起きました。投資家心理を示すVIX(恐怖指数)は関税方針が報じられた3月上旬に24台へ急上昇し、昨年末以来の高水準となりました。市場には警戒感が広がり、短期国債や生活必需品株など景気後退時に強い資産への資金シフトが進んでいます。FRB関係者からすれば、自らの政策対応能力を超えた“政治発リスク”に翻弄される格好であり、トランプ政権の意図を図りかねている状況でしょう。

「相互関税」発動後のドル指数と市場の変動

4月2日に発表された史上例のない規模の関税措置(相互関税)は、即座に世界の金融市場を激震させました。米国株は発表翌日に急落し、ダウ平均は一時1,700ドル以上の下げを記録。主要国の株価指数も軒並み大幅安となり、4月4日の日経平均は前日比955円安と約8カ月ぶりの安値水準に沈んでいます。為替市場では、投資家のリスク回避姿勢が鮮明になりました。米長期金利の低下とともにドルは主要通貨に対して全面安となり、安全資産の円やスイスフランに資金が逃避しました。実際、発表直後の4月3日にはドル円相場が一時145円台へ急落し、ニューヨーク市場でもドル指数(DXY)が年初来安値圏まで沈む場面がありました。

しかし、その後の市場の動きは一筋縄ではいきません。関税ショック直後こそ「景気腰折れ→FRB利下げ観測」の連想でドル安が進みましたが、次第に「インフレ高進→FRB利下げ困難」という見方が浮上し始めたのです。4月5日の国際為替市場ではドルが主要通貨に対して力強く反発し、ドル指数は102.89(前日比+0.82%)まで回復しました。これはFRBパウエル議長が関税政策に言及し、「利下げに慎重なシグナル」を発したことが転機でした。市場は「FRBはしばらく緩和できない」と受け止め、米金利の先高観から再びドル買いが優勢となったのです。

こうしたドル指数の乱高下は、トランプ政権の政策に対する市場の評価が定まらないことを象徴しています。一方では関税による米国内需要冷え込みを懸念してドルを売りつつ、他方ではインフレ長期化への警戒からドルを買い戻すという、綱引きの状況です。実際、関税発表直後のドル円急落も長続きはしませんでした。みずほ銀行の唐鎌氏は「発表後のドル円は米金利低下で下落しているが、長い目で見れば米金利は高止まりが続く公算が大きく、ドル買い・円売りの地合いが定着するのではないか」と述べています。市場金利が高止まりすれば、中長期的にはドル高・円安基調がより強固になるという見立てです。このため短期的なドル安局面であっても油断は禁物で、市場では「関税が導入されれば必ず最終的にドル高で跳ね返る」との見方も根強くあります。

実際、関税引き上げへの各国の報復が報じられるたびに、新興国通貨やコモディティ通貨が急落しドル高に拍車をかける場面も出ています。4月4日に中国が対米報復関税を発表した際には、オーストラリアドルが対米ドルで5年ぶりの安値に沈みました。リスク資産から資金が引き上げられる一方、ドルや円といった高流動性の安全通貨に資金が集中する動きも見られます。総じて、ドル指数DXYは関税発表前の104前後から一旦102台まで下落した後、再び104台をうかがう展開となっており、乱高下しつつも基調としては底堅さを維持していると言えるでしょう。これは、市場が結局「米国以外の方がより大きな経済打撃を受ける」「米利上げ再開の可能性」というシナリオに傾きつつあることを示唆しています。

日本など諸外国への波及:円高リスクと輸出への打撃

今回の高関税ショックは、米国のみならず同盟国を含む各国経済に広範な影響を及ぼしています。中でも日本経済への打撃は甚大です。トランプ政権が発表した国別追加関税率を見ると、日本向けは24%と主要国中でも突出して高い水準が課されています(中国34%、EU20%、英国10%など)。このため直接的な影響として日本の対米輸出・生産・設備投資は明らかにマイナスとなり、実体経済の下押し要因となるでしょう。みずほRTの門間氏も「日本経済への直接の影響は明らかにマイナスで、輸出・生産・設備投資の減少を引き起こすだろう」と指摘しています。輸出企業の業績悪化やサプライチェーンの見直し圧力は、景況感を冷やし国内雇用にも影を落としかねません。

さらに為替面でも、日本は微妙な立場に立たされています。通常、世界経済に不安が高まる局面では円高(円の対ドル上昇)が進行し、日本の輸出産業に二次的な打撃を与えます。今回も最初の市場ショックでは典型的なリスクオフの円買いが起き、1ドル=150円近辺だった円相場は一時145円台まで急騰(円高)しました。円高は日本製品の価格競争力を削ぐため、米国向け輸出には追い打ちとなります。ただし、その後の展開は一様ではありません。前述のように米金利が再上昇してドルが持ち直すと、円高トレンドも足踏みしています。実需面でも、日本の対米収支は今後「対米輸出減・対米輸入増」の方向にシフトする見通しです。2月の日米首脳会談では、日本側が対米投資拡大や米産LNGの輸入増、防衛装備品の追加購入などに合意しており、関税強行後はこれらを一層押し進める形で対米収支が悪化するでしょう。みずほ銀の唐鎌氏は「日本の対米輸出が減る一方、対米投資と対米輸入が増えるため、為替の需給面からみれば円売り(ドル買い)が一段と強まる」と分析しています。足元では発表直後にドル円は下落したものの、長期的には米金利高止まりも相まってドル高・円安基調が定着する可能性に言及しています。

つまり、日本にとっては短期的な急激な円高と中長期的な円安基調という二重のリスクが存在する状況です。急激な円高局面では輸出産業が苦しみ、円安局面では輸入物価上昇によるインフレ圧力が国内に波及します。実際、現在の日本の物価・賃金はようやく2%目標に達した段階ですが、ここで為替要因から輸入インフレが加われば目標超過の物価上振れが起きかねません。そうなれば、景気が減速局面でも日銀が利上げを迫られるジレンマが生じます。門間氏は「もし米国の関税で円安が強く進めば、日本では物価が上振れし利上げの必要性が増す」と指摘し、円相場次第では日銀が想定より早く追加利上げに踏み切る可能性もあると述べています。もっとも、日本経済自体は関税ショックで冷え込むため、内需だけ見れば利上げはとても困難です。為替と景気の板挟みに苦しむ難局と言えます。

日本政府・日銀は現在、この難しいバランスに直面しています。石破茂首相(2025年時点)は急遽、対米交渉に「トップチーム」を派遣し、追加関税措置の回避・緩和を求める方針を示しました。4月7日には石破首相とトランプ大統領が電話会談を行い、自動車・農業分野の協議を開始したと報じられています。トランプ氏は「世界中の国々がわれわれと協議している。厳しいが公平な条件が定められている」と強調し、各国に譲歩を迫る姿勢を崩していません。一方、日本側も報復関税など強硬策は当面取らず、粘り強く協議を続ける構えです。ユーラシアグループのボーリング氏は「現時点で日本が報復措置を取ることはないだろう。さらなる経済的損失を招くことを認識しているためだ」と分析しつつ、長期化すれば政治的に抑制的な姿勢の維持は難しくなる可能性を指摘します。同氏はまた「日本への打撃は他国以上に大きく、日本は明確な敗者だ。今回の関税措置は強固だった日米同盟関係の強靭性を試す試金石となる」とも述べており、安全保障面への波及も含め日米関係に緊張が走っています。

混乱は交渉戦略か?トランプ流「揺さぶり」の真意

以上のように、トランプ政権のドル政策と経済運営は一見するとチグハグで、市場に大きな混乱をもたらしています。しかし、この混乱自体が一種の「交渉戦術」なのではないかという見方もあります。トランプ大統領は以前から関税を「国の収入を増やし成長を加速させる手段であると同時に、他国との交渉手段でもある」と公言してきました。実際、彼は関税をちらつかせ相手国を揺さぶった後、土壇場で条件緩和や撤回を示唆して譲歩を引き出すパターンを過去にも見せています。北米自由貿易協定(NAFTA)再交渉時には、メキシコ・カナダに自動車関税を突きつけつつ最終的にUSMCA妥結に持ち込んだ経緯がありました。今回も、カナダやメキシコに対しては土壇場で一部猶予(reprieve)を与えたとの報道もあります。まさに「オンとオフを繰り返す自動車関税」と揶揄されたように、発表と撤回を小出しにして交渉を有利に進めようとする意図が透けて見えます。

投資家や関係国は、この「予測不能」という武器に手を焼いています。米民主党のベイヤー下院議員は「トランプ氏は今、北米大陸全体を振り回している。愚かだし止めねばならない。企業は取引する商品が関税対象かさえ分からない。トランプ氏の貿易行動は全て最大限の混乱と不確実性を引き起こすようだ」と痛烈に批判しました。一方でトランプ政権内部では、混乱の中にあっても最終的に米国に有利な再交渉を勝ち取れば良いとの考えがあるのでしょう。政権高官らが市場の混乱に頓着せず「景気はすぐ良くなる」と楽観的なのも、大統領の交渉術への自信の表れとも受け取れます。

しかし、意図的な「狂人戦略」には大きなリスクが伴います。市場や同盟国の信頼を損ね、一時的な交渉上の得点と引き換えに長期的な信用を失いかねないからです。実際、ドルは「世界の安全通貨」としての信認が揺らぐ兆しも見せました。通常なら地政学リスク拡大時に買われるはずの米ドルが、関税発表直後には一時売られてしまったことについて、市場関係者から「安全な逃避先であるべき局面で、ドルがその役割を果たしていないのは異例」との声も上がっています。トランプ政権の予測不能な言動が通貨への信頼を損ないつつあることへの警鐘です。また、同盟国日本に対してすら強硬一辺倒の姿勢を貫けば、安全保障面での協力関係にも悪影響を及ぼすリスクがあります。短期的な取引の成果に囚われて米国の長期的利益(通貨覇権や同盟網)を損なえば、本末転倒と言わざるを得ません。

おわりに:揺れる市場と政策の行方

トランプ政権のドル政策と経済運営は、弱いドルを望みながら実際には強いドル圧力を生むという自己矛盾に陥っています。それでもなお同政権は高関税や移民制限という公約を強行し、マーケットはそのたびに翻弄されています。足元では米国株の大幅調整についてトランプ大統領自身「想定の範囲内」と冷静さを装っており、むしろ痛みを伴う改革を厭わない姿勢すら見せています。この強気の背景には、「いずれ景気は復調し株価も回復する」との読みや、交渉戦略としての確信があるのかもしれません。しかし不確実性が高まるほど、企業マインドの冷え込みや世界経済の減速リスクも増していきます。実際、米企業の設備投資マインドは関税発表を受けて急速に悪化しつつあり、北米自動車産業からは「多大なコストと混乱をもたらす」との警告も出ています。

専門家の間でも、トランプ政権の混乱含みの政策運営が最終的に米国経済のためになるのか、懐疑的な見方が増えています。仮に景気が著しく減速すれば、FRBも想定に反して利下げを余儀なくされ、ドルが信認を失うリスクも否めません。一方でインフレ高進を放置すれば国民生活への打撃も大きく、選挙を見据えた政治的な思惑との整合性も問われてきます。ドル安政策の限界と副作用が露呈する中、果たして政権は軌道修正を図るのか、それとも意に介さず押し通すのか——。2025年という年は、米国の経済政策が内向きな保護主義と通貨覇権維持のジレンマにどう向き合うか、その転換点として歴史に刻まれるかもしれません。

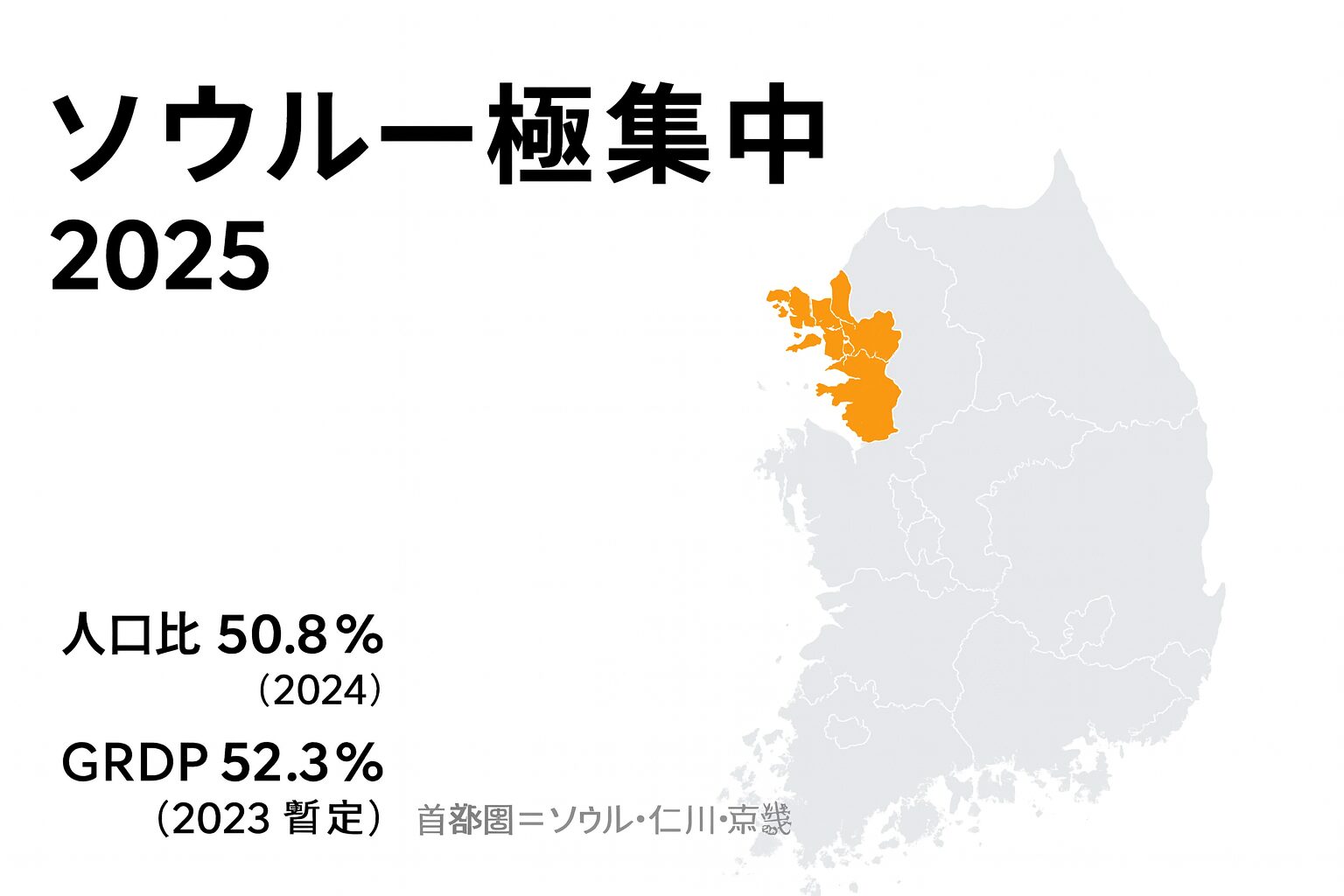

韓国のソウル一極集中:人口・経済偏在の現状と処方箋【2025年最新版】

韓国ではソウル首都圏(ソウル市・京畿道・仁川市)に人口の50.8%・名目GDPの52.3%が集中し、500大企業本社の約77%(ソウル284社)が所在します。地方では20代若者の流出が顕著(2023年、全羅北道で3.3%流出超過など)。政府は首都機能の世宗市移転や今後5年間で全国270万戸(首都圏158万戸)の住宅供給策を進めていますが、一極集中の是正には集積の利益と負の外部性の綱引きが続いています。 定義と歴史的推移 韓国の「ソウル一極集中」とは、ソウル首都圏(Seoul Capital Area: ソ ...

コストプッシュ型インフレ×積極財政:長期金利と物価の同時制御は可能か?

供給ショックによるコストプッシュ型インフレ(cost-push inflation)が世界経済を揺るがし、各国で物価上昇率が数十年ぶりの高水準に達しています。同時に主要国の長期金利も急騰し、金融環境は一変しました。1970年代のスタグフレーション(stagflation)を想起させる局面で、各国政府は景気下支えのため積極財政(expansionary fiscal policy)や減税に踏み切っています。しかし、高インフレ下での財政拡張は果たして有効なのでしょうか? 本記事では、この難題に対して機関投資家 ...

ガソリン税「暫定税率廃止」の影響を徹底分析

【要約】 ガソリン1リットル当たり53.8円の税金のうち暫定税率分25.1円が撤廃されれば、ガソリン小売価格は約1割以上低下し、家計や運輸業の燃料負担が軽減されます。ただし、この暫定税率相当分の税収は年間約1.3~1.5兆円に上り、その穴埋め財源の確保が必要です。また、ガソリンの価格弾力性は低く消費量増加は1~3%程度に留まる見込みですが、国立環境研究所・環境省の標準シナリオでは〈ガソリン25円/ℓ値下げ〉で 約1,000~1,300万トン/年 のCO₂排出増(1990年比+1%相当)が見込まれると試算さ ...

日本におけるレアアース・レアメタル供給戦略の最新動向(2025年)

レアアース・レアメタルの安定供給は、日本の経済安全保障と産業競争力に直結する重要課題です。 現在、日本は多くの希少金属を海外に依存し、特にレアアースについては中国からの輸入に大きく頼っています。本記事では、日本のレアアースおよびレアメタルの供給戦略について、2025年時点での最新動向を深掘りします。自給率向上策や海底資源開発、リサイクル技術、国際連携、政策支援といった観点から、公的資料・産業レポート・ニュースソースを基に包括的に解説します。日本が「レアアース中国依存」から脱却し、安定供給網を築くための取り ...

ベーシックインカムは日本で可能か?制度概要とメリット・デメリットを徹底解説

ベーシックインカム(Basic Income、BI)とは、政府がすべての国民に対して無条件で一定額の現金を定期的に支給する制度です。所得や資産の有無、就労状況に関係なく誰もが最低限の生活費を受け取れる仕組みであり、「一律所得保障」や「ユニバーサルベーシックインカム」とも呼ばれます。近年、新型コロナ禍での一律給付金やAIによる雇用不安を背景に、このベーシックインカムを日本で導入できないかという議論が活発化しています。本記事では、ベーシックインカムの基本概念や海外での実験例、日本における具体的な試算・財源論、 ...

参考文献

ロイター通信『トランプ政権の関税政策、市場の反応とFRBのジレンマ』(2025年4月4日)

Bloomberg『米国の新関税措置、世界経済への波及』(2025年4月3日)

CNBC『トランプ政権の経済政策と市場動向分析』(2025年4月5日)

日経新聞『米国相互関税、日本経済への影響と政府対応』(2025年4月4日)

The Guardian『トランプ氏の関税政策が引き起こした市場ショック』(2025年4月3日)

Al Jazeera『トランプ政権下のドル覇権の未来』(2025年4月5日)

Axios『米国関税政策、ドル指数と市場反応』(2025年4月4日)

Chatham House『トランプ氏の政策が米ドル安定性を揺るがすリスク』(2025年3月28日)

Visual Capitalist『歴代米大統領とドル相場の推移』(2025年3月15日)

https://www.visualcapitalist.com

JP Morgan Asset Management『2025年の米ドルの見通しと投資戦略』(2025年4月1日)

IG International『ドル指数(DXY)2025年のテクニカル分析と展望』(2025年4月2日)

日本経済研究センター『米国関税政策の日本への経済影響予測レポート』(2025年4月3日)

みずほリサーチ&テクノロジーズ『トランプ政権のドル安志向と市場反応』(2025年4月4日)

伊藤忠総研『米国の移民政策厳格化が経済に与えるインパクト』(2025年4月1日)

https://www.itochu.co.jp/ja/company/soken

Eurasia Group『2025年、トランプの経済政策と同盟国の対応』(2025年4月3日)

ゴールドマン・サックス『米国関税政策によるインフレ影響分析』(2025年4月5日)

石破茂首相辞任表明後の政局はどう動く?次期総裁選の行方と市場・外交への影響

2025年9月7日、石破茂(Shigeru Ishiba)首相は記者会見で辞任を正式表明した。7月の参議院選挙惨敗と党内から高まる退陣要求を受け、政権維持よりも党内分裂の回避を優先した決断だ。参院選後に与党は参議院でも過半数を喪失し、衆議院と合わせて少数与党に転落した異例の事態。本稿では、石破首相辞任の背景と今後の焦点となる自民党総裁選の構図、政局不安が及ぼす市場・経済への影響、日米で合意された関税交渉の中身、そして今後想定される3つの政局シナリオを詳説する。総裁選は党員・党友を含むフルスペック型で実施す ...

日本のアニメが海外で人気になった理由【完全ガイド】

歴史年表:1960年代から2020年代までの海外進出 日本のアニメが世界的人気に至るまでには、各時代で画期的な作品や出来事が積み重ねられてきました。1963年に手塚治虫原作の『鉄腕アトム』(英題:Astro Boy)が日本で放送開始された直後、米国では NBCエンタープライズ配給のシンジケーションで1963年秋から英語版放送が開始。これは日本製テレビアニメとして米国で初めて本格的に放送された例であり、日本アニメの海外進出の嚆矢となりました。以降、年代ごとの主なトピックを以下にまとめます。 年代主な作品・出 ...

外国人の土地取得規制と各国制度の徹底比較

外国人が日本の土地を「勝手に買っている」「法律で禁止すべきだ」といった議論を耳にしたことはないでしょうか。実はこのテーマ、何が「規制」されていて何が「届出義務」に過ぎないかがしばしば混同されています。例えば2021年に制定された「重要土地等調査法」は安全保障上重要な区域での土地利用を監視・規制するものですが、これを外国人の土地購入一般を禁じる法律と誤解する向きもあります。また、不動産登記で2024年から外国人の氏名にローマ字併記が必須化されたことを「国籍を把握する制度だ」と誤解するケースも見られます。さら ...

結婚 vs 独身 2025の経済・制度・幸福の徹底比較

2025年の日本では、婚姻件数・出生数が過去最低水準となり、生涯未婚率も上昇しています。結婚と独身のどちらが「得」かは一概に言えず、お金・健康・幸福度・キャリア・制度上のメリット・デメリットがそれぞれ存在します。例えば経済面では、共働き夫婦は収入を合算でき生活に余裕が出やすい一方、独身は生活費が1人分で済み自由に使える時間・お金が多い傾向です。健康・幸福面では、国の大規模研究で「未婚者は既婚者より死亡リスクが高め」との結果や、既婚者のほうが平均幸福度が高い調査もあります。しかし同時に、結婚には家事・育児 ...

組織票とは何か?日本の選挙で許される支援と違法行為【公職選挙法・判例も解説】

組織票とは、労働組合・業界団体・宗教団体など組織の構成員がまとまって特定候補や政党に投票する票のことです。日本では、公職選挙法が選挙運動を厳しく規制し、戸別訪問(家や会社を一軒一軒訪ねる投票依頼)や事前運動(告示前の選挙運動)などを禁止しています。一方、組織内での呼びかけ自体は許容され、電話での投票依頼や偶然会った人への個別のお願いは期間中自由にできます。会社ぐるみの選挙運動が行き過ぎると連座制(当選無効)につながるケースもあり、最高裁(1997年3月13日判決)は会社の朝礼で社員に組織的支援を指示した経 ...