導入

2025年、米国の金融市場では米国債利回りの上昇と債務上限問題、新政権となるトランプ政権の政策リスクが交錯し、プロ投資家にとって波乱の展開が予想されます。特に米国債利回りは巨額の国債償還・再発行やインフレ動向を背景に上昇傾向を強めており、国債の借り換え(ロールオーバー)に対する市場の警戒感が高まっています。一方で、2025年1月に発足したトランプ政権は早々に大規模な関税政策を打ち出し、FRB(連邦準備制度理事会)による金融政策や株式市場にも影響を及ぼし始めています。こうした政治リスクと金融環境の変化が重なる中で、金融ショック(市場の急激な変動)への警戒が必要です。

本記事では、最新の市場データと2025年4月12日時点の状況に基づき、米国債の償還スケジュールや利回り上昇要因、トランプ政権の政策タイミングと株価への影響、中国など海外投資家による米国債売却リスクなどを整理します。さらに、2025年4月から12月までの月別の主なリスクイベント(FOMC日程や財政上の期限など)を概観し、プロ投資家が取るべき資産別(株式・債券・金・通貨)の戦略について専門的かつ分かりやすく解説します。今後のFOMC声明や債務上限交渉、トランプ政策による市場変動に備え、最適な投資判断のタイミングを見極める一助となれば幸いです。

米国債の償還スケジュールと利回り上昇の要因(最新データ入り)

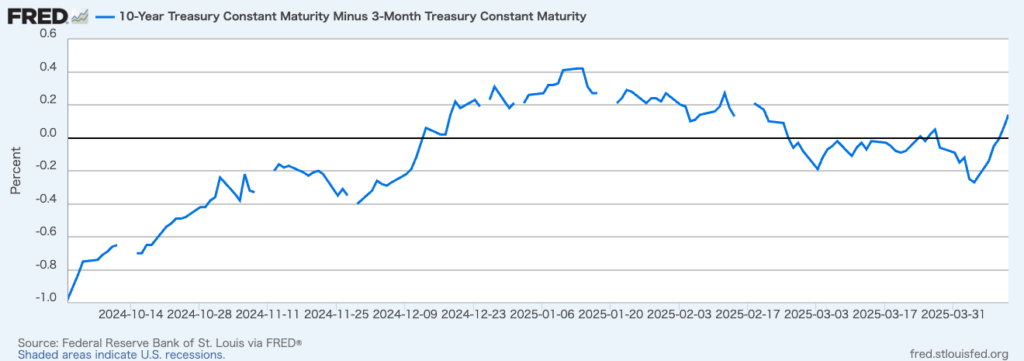

図1: イールドカーブの再逆転(2024年10月~2025年4月)

2024年10月から2025年4月にかけて、米国債のイールドカーブ(10年債と3カ月物国債利回りのスプレッド、T10Y3M)は大きく変動しました。2024年末にFRBの利下げで一時的に逆転が解消されましたが、2025年初頭に再び逆転が拡大。債務上限問題やトランプ政権の通商政策による景気後退懸念が影響しました(出典: jp.reuters.com)。

しかし、2025年4月11日時点では再びスプレッドがプラスに転じました(10年債利回り約4.48%、3カ月物国債利回り約4.46%)。これは一部関税措置の一時停止(4月9日発表)による市場心理の改善が影響している可能性があります。ただし、スプレッド幅は小さく、市場の不確実性は続いており注意が必要です。

2025年には約3兆ドルもの米国債が満期償還を迎える見通しであり、さらに年間2兆ドル規模の財政赤字に伴う新規国債発行が重なるため、合計で約5兆ドルに迫る国債供給が市場に投じられる計算となります。この巨額の償還・借り換え需要(ロールオーバー)に直面し、米財務省は大規模な国債増発を迫られているため、需給面から米国債利回りには強い上昇圧力がかかっています。実際、長期金利(米30年債利回り)は直近で「パンデミック以降最大」の急騰を記録し、市場にボラティリティ(変動性)の高まりをもたらしました。

利回り上昇の背景には、国債供給の増大に加え、金融政策やインフレ期待の変化も指摘できます。FRB(米連邦準備制度理事会)は3月のFOMCで政策金利の据え置きを決定し、現行の緩やかに引き締め的なスタンスを維持しました。しかし同時に、トランプ政権の相次ぐ関税措置による物価押し上げ(スタグフレーション)リスクを意識して市場が将来の金利上昇を織り込む動きもみられます。実際、米国債市場で最近見られた利回り急騰には、ヘッジファンド筋の売りや景気停滞下でのインフレ(スタグフレーション)懸念が一因との分析もあります。

さらに、米連邦政府の債務上限問題も金利に影響を与える重要な要因です。議会で上限引き上げが難航しデフォルト(債務不履行)懸念が高まれば、一部の短期国債利回りが償還不履行リスクを織り込んで急騰する可能性があります。実際、CBO(米議会予算局)は立法措置がない場合、早ければ2025年8月にも政府資金が枯渇し債務不履行に陥る恐れがあると試算しています。市場ではこの政治リスクを意識した追加金利(リスクプレミアム)も要求されつつあり、米国債の信用コスト上昇につながりかねません。

トランプ政権の政治タイミングと関税・株価政策の連動性

2025年1月に成立したトランプ政権は、就任直後から積極的な景気介入策を講じています。その代表例が関税政策であり、トランプ大統領は早速4月上旬に国家経済非常事態を宣言して包括的な関税措置を発動しました。2025年4月5日以降、全ての輸入品に対して一律10%の追加関税を課す大統領令を出し、さらに4月9日からは対米貿易赤字の大きい国(中国やドイツ、日本など)に対してより高い関税率を適用する方針を示しています。これは過去数十年で例を見ない大規模な関税強化策であり、トランプ政権は「貿易不均衡是正」を名目に強硬な通商政策を政治日程の最優先に据えていることが伺えます。

この唐突な関税引き上げは市場心理を冷やし、株価にも直ちに影響を及ぼしました。米国株式市場では主要株価指数が乱高下する展開となり、S&P500指数は2月に記録した過去最高値から3月までに10%以上の下落を経験しています。大型減税や規制緩和への期待から生じていた企業の楽観ムードは一転し、貿易コスト増大や報復措置への警戒から経営者心理も慎重化しました。また、トランプ政権は連邦政府職員の大量解雇や政府契約の見直しなど歳出削減策も矢継ぎ早に打ち出しており、これらが成長の足かせとなる可能性も市場で織り込まれています。

トランプ政権は就任直後のこの時期に敢えて市場にショックを与える政策を集中させている節があります。政権幹部からは「一時的な痛みは経済のデトックス(解毒)期間だ」と割り切る声も出ており、景気減速や株価下落をある程度容認する姿勢が明確です。実際、ベッセント財務長官は政府支出に依存しない経済への移行を「デトックス期間」と表現し、ラトニック商務長官も「たとえ景気後退になっても政策を断行する価値がある」と述べています。このように政策効果を高めるために初期段階で副作用を受け入れる戦略は、2026年の中間選挙より前に経済を回復軌道に乗せることを狙った政治的タイミングと言えるでしょう。

一方で、トランプ大統領は金融市場への影響にも目を配っており、必要と判断すれば言動を調整する可能性もあります。例えば、自らの政策で景気下押しリスクが高まる一方で、FRBに対しては「今が利下げの絶好の好機だ」と公開の場で圧力をかけるなど、金融政策への介入姿勢も見せています。また過去の政権運営では、株価が急落した局面で関税措置を一時的緩和したり、対中協議の進展を示唆する発言を行って市場を下支えした例もあり、マーケット動向と政策メッセージを連動させる株価調整戦略を駆使するとの見方もあります。今回も株式市場の動揺が行き過ぎれば、適切なタイミングで融和的なトーンに転じる可能性は否定できず、投資家は政策とマーケットの駆け引きに注意を払う必要があります。

中国・他国の米国債投げ売りリスクと金利影響

米国の巨額債務を支えてきた海外投資家による需要動向にも変化が出ています。中でも注目されるのが中国の動きです。中国の米国債保有残高はこの数年減少が続き、2024年末時点で約7590億ドルと2009年以来の低水準に落ち込んでいます。これは全外国保有額の中で日本に次ぐ規模ですが、過去最大だった1兆ドル超から大幅に目減りしています。背景には米中関係の悪化や自国経済の資金需要があると見られますが、米国側の関税強化に対抗して更なる売却圧力が強まる可能性があります。

実際、2025年の米国による「百年に一度」とも言われる高関税措置に対し、中国政府が保有する米国債を市場で投げ売りするシナリオが取り沙汰されています。大量売却によって米国債価格を下落(利回り上昇)させれば、米国に対する金融的な報復手段となり得るためです。中国は米国に対し直接的な関税報復も検討すると見られますが、金融市場を通じた圧力も交渉カードの一つとして意識されている可能性があります。

もっとも、中国が一挙に米国債を売却すれば自身の保有資産の価値も大きく毀損するため、現実的には無制限の売り崩しに踏み切る可能性は低いでしょう。市場アナリストも、中国政府が報復目的で米国債を投げ売りするとの見方には懐疑的であり、足元の利回り上昇はむしろヘッジファンドによる裁定取引解消など技術的要因の影響が大きいと指摘しています。中国当局としても、自国の外貨準備の安定価値を維持するため米国債価格を急落させない程度に時間をかけて保有削減を進めるとみられます。

中国以外の主要国による米国債売却リスクも考えてみましょう。主要な米国債保有国(2024年末時点)を見ると:

- 日本: 約1.10兆ドル

- 中国: 約0.76兆ドル

- イギリス: 約0.72兆ドル

日本政府や日銀が米国債を投げ売る可能性は極めて低いものの、国内金利が上昇すれば民間金融機関が米国債投資を減らす動きが出るかもしれません。また産油国の政府系ファンドなども、自国財政や地政学リスクの状況次第で米国債の保有比率を見直す余地があります。

海外投資家全体で見ると、米国債に対する需要は緩やかに低下傾向にあります。米財務省の統計によれば外国勢の米国債保有額は近年減少が続いており、2020年代前半には米国債の主要保有者上位に占める割合が縮小しています。このため米国政府は国内の投資家や金融機関に国債消化を一層依存せざるを得ない状況になりつつあります。外国人保有シェアの低下は長期的に米国債利回りの上振れ要因となり得るため、海外当局の動向や外交交渉の行方は引き続き金利面でも重要な監視ポイントとなるでしょう。

月別:2025年4月〜12月のリスクイベントとFOMC・財政スケジュール

2025年4月

- 4月5日 – トランプ政権の包括的関税発動が実施(全輸入品への一律10%関税開始)。直後に主要国から報復措置の警告が出ており、貿易戦争激化への警戒が高まる局面です。

- 4月15日 – 米国の納税申告締切日。ここでの税収状況は連邦政府の資金繰り(債務上限のXデー)の予測に直結します。歳入が予想を下回れば、財務省資金の枯渇時期が早まるリスクがあり、市場も注視します。

- 4月下旬 – 2025年第1四半期のGDP速報値や企業決算発表が相次ぎます。関税導入前の段階とはいえ、経済成長率や企業業績の傾向が確認され、今後の景気見通しに影響を与えます。

2025年5月

- 5月6〜7日 – FOMC(5月会合)開催。FRBは政策金利の現状維持が予想されますが、声明で関税や債務上限を巡る不確実性に言及する可能性があります。市場は金融引き締め長期化か緩和転換時期の手掛かりを探ります。

- 5月下旬 – 米国債務上限のXデーが早まる場合、5月末にも財務省資金が尽きるリスクがあります。このタイミングで議会が上限引き上げに合意できなければ、短期国債市場で利回り急騰や信用不安が生じる懸念が一段と高まります。

- 5月 – 月内を通じて米中・米欧間の貿易交渉に進展がなければ、各国による追加報復関税の発動が現実味を帯びます。特に中国が米国製品への対抗関税を開始すれば、企業収益悪化やインフレ加速が意識されるでしょう。

2025年6月

- 6月15日 – 米国の法人税・推定納税の期限。この四半期税収は政府資金繰りを一時的に改善させる可能性があります。しかし根本解決には債務上限の引き上げが不可欠であり、政治交渉の行方が極めて重要です。

- 6月17〜18日 – FOMC(6月会合)開催。経済見通し(SEP)が更新され、関税によるインフレ・成長への影響や、債務上限問題が長引く場合のリスクについてFRBがどのように認識しているかが示されます。市場は年内利下げ予想の修正に注目します。

- 6月30日 – 財務省による追加の非常措置(一部政府年金への特例措置など)がこの日までに限界に達します。上限問題が未解決の場合、7月以降は政府支払い余力が急速に低下し、デフォルト猶予期限が目前となります。

2025年7月

- 7月中旬 – 債務上限引き上げの最終期限が現実に迫ります(CBO推計では8月に支払い不能の可能性)。議会と政権が妥協できなければ、この時期に米国債の選択的デフォルト(利払い遅延)や政府支出の一部停止が起こり得ます。市場では株価急落やVIX指数急騰など金融ショックのリスクが頂点に達する場面です。

- 7月29〜30日 – FOMC(7月会合)開催。直前までに債務上限問題が解決していれば、市場の安堵感からFRBは通常運転を継続できます。一方、仮にデフォルト回避策が不透明なままであれば、FRBは緊急流動性供給策への言及や市場安定のためのメッセージを余儀なくされる可能性があります。

- 7月 – 7月は主要企業の第2四半期決算シーズンでもあります。関税コストや景気減速見通しが企業収益に与えた影響がこの時点で表面化し、業績下方修正が相次げば株式市場の調整圧力が強まるでしょう。

2025年8月

- 8月初旬 – (債務上限未解決の場合)米国が初のデフォルトに陥るリスク時期。最悪のケースでは8月に米国債の利払い延期や一部元本不履行が現実となり、世界的な金融危機に発展しかねません。もっとも、歴史的にも議会はXデー寸前で妥協に達する傾向があり、この事態は回避されるとの見方が大勢です。

- 8月中旬 – 債務上限問題が解決済みであれば、財務省は国庫現金(TGA)残高を積み増すために大規模な国債増発を行います。特に短期国債の入札が増加し、市場から数千億ドル規模の資金吸収が見込まれるため、短期金利の上振れや流動性逼迫に注意が必要です。FRBは市場金利を安定させるため、一時的に公開市場操作で対応する可能性があります。

- 8月下旬 – ジャクソンホール会議が開催され、FRB議長講演を含むグローバル中央銀行イベントが注目されます。ここでインフレ動向や金融政策の先行きに関する重要な示唆が発信されれば、年後半の市場予想に影響します。

2025年9月

- 9月16〜17日 – FOMC(9月会合)開催。年内最後となる可能性のある利上げ・据え置き判断が行われます(この会合でも経済予測が更新)。仮に夏場までに景気が大きく減速していれば、このタイミングで政策転換(利下げ示唆)が検討される余地もあります。一方、インフレが関税で再加速している場合、引き締め据え置きが長引く懸念も残ります。

- 9月30日 – 2025会計年度の米連邦予算期限。新年度(FY2026)の歳出法案が成立しなければ、10月1日以降に政府機関が閉鎖(シャットダウン)されるリスクがあります。債務上限問題解決後は財政健全化策が焦点となっており、予算交渉では歳出削減の規模や項目を巡って政党間・議会内で緊迫した攻防が予想されます。

- 9月 – 秋口は金融市場でリスクオフが強まりやすい時期とされます。債務上限や予算を巡る政治リスクが解消していない場合、9月は株式市場のボラティリティが一段と上昇し、投資家心理が不安定化しやすい局面となるでしょう。

2025年10月

- 10月1日 – 新会計年度開始。予算未成立の場合、この日から連邦政府の一部閉鎖が始まります。政府閉鎖が現実となれば、経済指標の公表遅延や公務員給与支払い停止など経済活動への影響が懸念され、市場にもマイナス材料となります。

- 10月28〜29日 – FOMC(10月会合)開催。仮にこの時点で政府閉鎖が続いていれば、FRBは政策判断に慎重姿勢を強める可能性があります。一方、債務上限・予算問題が解決済みであれば、改めて景気とインフレ指標に焦点が移り、利下げ開始のタイミングや条件が議論されるでしょう。

- 10月 – 企業の第3四半期決算シーズン。関税や景気動向がより長期間反映された業績が明らかになります。特に消費関連や輸出関連企業の業績に弱さが出れば株価の調整要因となり得ますし、逆に耐久消費財などが底堅ければ市場心理の下支えとなります。

2025年11月

- 11月 – FOMCの定例会合はなく、経済指標にマーケットの関心が集中します。11月上旬発表の10月雇用統計や中旬発表の10月消費者物価指数(CPI)は、関税の影響が本格的に物価に現れているかを評価する上で重要です。インフレ率が加速していればFRBのスタンスにも影響し、逆に落ち着いていれば年末の金融緩和期待が高まります。

- 11月 – 政治面では次年度予算が成立していれば公共サービスは平常運転に戻っていますが、まだであれば追加の暫定予算や与野党の綱引きが続く可能性があります。感謝祭前後は議会休会となるため、それまでに予算合意がなければ政府閉鎖が長期化するリスクとなります。

- 11月下旬 – 感謝祭(サンクスギビング)明けのブラックフライデーに始まる年末商戦がスタートします。個人消費が堅調であれば景気後退懸念が和らぎ、消費関連株の追い風となります。一方、インフレが家計を圧迫して消費が落ち込めば、経済成長率見通しの下方修正につながります。

2025年12月

- 12月9〜10日 – FOMC(12月会合)開催。年内最後の会合であり、景気とインフレの最新予測に基づいて政策金利の変更が検討されます。市場では前年から続く引き締めサイクルが転換し、この会合前後で利下げが開始されるとの観測もあります。結果次第で株式・債券市場ともに大きく反応する可能性が高く、注目のイベントです。

- 12月 – 債務上限や予算問題が年内に解決していれば、マーケットはこれら政治リスクの後退を織り込みつつ、翌年に向けた展望を描き始めます。例年、年末は市場の流動性が低下しやすく、予期せぬ価格変動も起こり得ます。投資家はポジション調整(利益確定や損失確定の売買)が集中するタイミングに注意し、必要に応じてリスク資産の比重を調整して新年を迎えることが求められます。

投資家向け:戦略と資産別対応(株式・債券・金・通貨)

株式(エクイティ)

米国株式市場ではボラティリティの上昇が見込まれるため、ポートフォリオのディフェンシブ化が有効です。セクター戦略としては、金利上昇や関税コストの影響を受けにくいディフェンシブ銘柄(公共事業、生活必需品など)や高配当株への比重を高めることで下落耐性を高められます。一方、テクノロジーや自動車など中国市場・サプライチェーンへの依存度が高い業種は関税や地政学リスクの直撃を受けやすく、慎重な銘柄選択が求められます。株式バリュエーション面では、米国債利回りの上昇で株式のリスクプレミアムが低下する局面ではバリュー株(割安株)や利益の安定した大型株を中心に据え、過度な成長期待に依存したグロース株(ハイテク・新興企業株)への集中投資は避けるのが賢明でしょう。

また、相場下落局面で余裕資金があれば押し目買いの好機も生まれます。金融ショック的な急落が起きた場合、市場心理が極端に悲観に傾くことがありますが、そうした場面では財政・金融当局が市場安定策を講じる可能性が高く、過度な悲観的売りは禁物です。適切な現金比率を維持しつつ、下落し過ぎた優良株や指数(インデックス)を段階的に買い増す戦略も有効でしょう。ただしナイフキャッチ(落ちるナイフを掴むような早過ぎる買い)にならないよう、テクニカル指標や出来高動向を見極めたタイミング分散が重要です。ヘッジ手段として、VIX指数先物やプットオプションを活用しポートフォリオの下振れリスクに備えることもプロ投資家にとって有効な選択肢となります。

債券(フィクスト・インカム)

債券戦略では金利変動と信用リスクの双方に目配りが必要です。米国債利回りが上昇している今、短期~中期の国債で利回りロックイン(確定利回りの確保)を図ることは魅力的です。例えば2年債・5年債などを梯子状(バーべル型)に組み入れることで、将来の金利変化にある程度対応しつつ現行の高利回りを享受できます。一方で、債務上限問題が解決するまでは期限の近い一部短期国債に技術的デフォルトリスクが生じる可能性があるため、償還日がXデー付近の国債への投資は避けるか慎重を期すべきでしょう。どうしても運用したい場合は、万一支払い遅延が発生しても元本は保証されるとの前提で割り切る心構えが必要です。

将来の利下げ局面を見越し、長期債へのエクスポージャーを増やすタイミングも計画します。市場では2025年末までに合計0.75%程度の利下げを織り込む観測もあり、景気後退が現実となれば10年債・30年債利回りは低下に転じる可能性が高いです。そのため、債務上限問題やインフレ見通しにめどが立ち、FRBが緩和転換に傾くシグナルを捉えた段階で、長期国債や期間の長い投資適格社債への投資比率を引き上げる戦略が有効と考えられます。特に現在イールドカーブが逆転している状況では、景気後退入りが近づけば長期債のキャピタルゲインが期待でき、金利低下局面で債券価格の上昇益を狙うことができます。

信用リスクの観点では、景気悪化シナリオに備えて社債のクレジット質にも注意が必要です。利回りが魅力的だからといってハイイールド債(低格付け債)に過度に傾斜すると、景気後退時にデフォルト率上昇で大きな元本毀損を被る可能性があります。むしろ金利上昇局面でも財務健全性の高い投資適格債や、短期の社債・コマーシャルペーパーなど比較的安全性の高い商品に分散することが望ましいでしょう。加えて、インフレ率が高止まりする場合に備え、米国債の物価連動債(TIPS)をポートフォリオに組み込み、実質金利変動に対するヘッジを施すことも検討されます。

金(ゴールド)

金現物や金関連資産は、政治・信用不安が高まる局面で伝統的な「安全資産」としての役割を果たします。米国がデフォルトリスクに直面したり、世界的な信用不安が広がったりする場合、金価格が急騰する可能性があり、ポートフォリオの一部に金を組み入れておくことでリスクヘッジになります。特に債務上限問題が深刻化した場合、米国債やドルへの信認低下が起これば、その代替先として金に資金が流入しやすくなるでしょう。また、トランプ政権の関税政策によって物価上昇圧力が高まる局面では、インフレに対する価値保存手段として金が再評価される可能性もあります。

もっとも、短期的には金価格にも上下リスクがあります。利回り上昇局面では金は無利息資産であるため保有コストが相対的に高くなり、金利の上昇に伴って金価格が上値の重い展開になることも想定されます。それでも金融市場のボラティリティが高まる局面では金需要が喚起される傾向にあり、特に株式・債券が同時安となる金融ショック時には最終的な資金逃避先となる可能性があります。従って、平時にはポートフォリオの数%程度を金に配分しておき、有事の際に評価額が相対的に増えることで全体の目減りを抑えるという保険的な位置付けで金を保有する戦略が有効です。

通貨(為替)

為替市場では、米国の金利動向とリスク要因がドル相場に複雑な影響を与える見通しです。短期的には米金利優位からドル高基調が維持される場面もありますが、債務上限問題が深刻化した場合や米国発の金融ショックが起これば、ドルの信認低下・避難通貨としての円高・スイスフラン高が進行する可能性が高いです。実際、米国のデフォルト懸念が浮上すれば市場参加者は真っ先に米ドル資産の比重を落とし、安全通貨への逃避を図ると予想されます。日本の投資家にとっては、リスクオフ局面で円高が進むことは海外資産の目減り要因となる一方、為替ヘッジをかけていないドル建て資産には一定の緩衝材となり得ます。従って、自身のリスク許容度に応じて外貨建て資産のヘッジ比率を見直し、ドル安・円高シナリオに備えたポジション調整が必要です。

トランプ政権の政策次第では、為替市場への直接的な介入やドル安誘導発言が出るリスクも否定できません。過去には大統領が公然と「ドルは高すぎる」と発言し市場を動揺させた例もあり、貿易赤字是正の一環として意図的にドル安政策がとられる可能性もあります。投資戦略としては、ドル一極集中を避け通貨分散を図ることがリスク緩和に有効です。具体的には、ユーロや円など主要通貨建て資産を組み入れたり、為替ヘッジ付投資信託を活用したりすることで、ドル相場急変時のポートフォリオ変動を抑制できます。また、短期的な裁定機会を狙うのであれば、債務上限問題が解決した局面で行き過ぎた円高・ドル安を逆張りで拾う、あるいはリスク顕在化局面でオプションを使い低コストでドル売りポジションを構築するといった上級戦術も考えられます。

低PBR株で自社株買い期待の銘柄おすすめ10選【2025年最新版】

日本株にはPBR(株価純資産倍率)1倍割れと呼ばれる、解散価値(純資産)を下回る株価水準の銘柄が多数存在します。こうした割安株に注目する投資家は、自社株買いという株主還元策を契機に株価見直しが進む可能性を探っています。東証が低PBR企業に資本効率改善を要請したことで、最近は日本企業による自社株買いがかつてない規模で相次いでいます。本記事では財務健全性や株主還元の姿勢、過去の実績から見て「自社株買いの可能性が高い」日本株トップ10銘柄を厳選し、分かりやすく比較・解説します。各銘柄のPBRやROE、財務状況や ...

ムーディーズによる米国債格下げの衝撃と影響を徹底分析

ムーディーズ格下げの公式発表内容(理由・格下げ幅・見通し) 2025年5月16日、信用格付け会社大手のムーディーズ・レーティングスは、米国の長期国債格付けを最上位の「Aaa(トリプルA)」から1段階引き下げ、「Aa1」とすると発表しました。これは約13年ぶりの米国債格下げであり、ムーディーズが主要3社の中で最後に米国のトップ格付けを剥奪した形となります。今回の引き下げ幅は1ノッチ(一段階)で、ムーディーズは併せて米国債の格付け見通しを「ネガティブ(弱含み)」から「安定的(Stable)」へと引き上げました ...

ウォーレン・バフェット氏引退と後継戦略の全貌

2025年5月4日付の日本経済新聞が報じたように、米著名投資家ウォーレン・バフェット氏(94)がバークシャー・ハサウェイの最高経営責任者(CEO)を年末に退任する意向を明らかにしました。半世紀以上にわたり同社を率いた「オマハの賢人」バフェット氏が勇退し、副会長のグレッグ・アベル氏(62)が後任CEOに指名されるという歴史的転換点です。本記事では、このバフェット氏引退の背景と経緯、株式市場や関係者の反応、そして後継者アベル氏の戦略まで徹底解説します。また、バフェット氏の投資手法である「価値投資(value ...

トランプ政権、スマホ・PCを相互関税から除外 – その背景と今後の影響

導入文 2025年4月12日(現地時間)、米トランプ政権は突如としてスマートフォンやパソコンを相互関税の対象から除外すると発表しました。これは世界的な貿易摩擦の渦中での大きな方針転換となり、消費者や企業、そして市場に広範な影響を与えています。本記事では、この除外措置に至った背景や今後除外される可能性のある品目、日米貿易交渉の行方、さらにはインサイダー取引疑惑まで、最新動向を幅広く分析します。投資家と一般の時事関心層双方に向け、信頼できる情報源をもとに平易かつ専門性を備えた解説をお届けします。 スマホ・パ ...

2025年米国市場リスクと投資戦略:米国債利回り上昇・債務上限・トランプ政策の行方

導入 2025年、米国の金融市場では米国債利回りの上昇と債務上限問題、新政権となるトランプ政権の政策リスクが交錯し、プロ投資家にとって波乱の展開が予想されます。特に米国債利回りは巨額の国債償還・再発行やインフレ動向を背景に上昇傾向を強めており、国債の借り換え(ロールオーバー)に対する市場の警戒感が高まっています。一方で、2025年1月に発足したトランプ政権は早々に大規模な関税政策を打ち出し、FRB(連邦準備制度理事会)による金融政策や株式市場にも影響を及ぼし始めています。こうした政治リスクと金融環境の変化 ...

参考文献

Investing.com(2025年4月11日): 「中国の米国債保有と市場変動」に関する分析記事

ホワイトハウス(2025年4月2日): 「国家経済非常事態に関する大統領令ファクトシート」(米国政府公式発表)

米議会予算局(CBO)(2025年3月): 「Federal Debt and the Statutory Limit, March 2025」(債務上限に関する報告書)

ロイター通信(2025年3月19日・26日): 米金融政策および債務上限問題に関するニュース記事

最新データで読む静岡市郊外住宅価格の完全ガイド&2030年予測

静岡市郊外の住宅価格は長い停滞を経て上昇に転じました。今後その資産価値がどう動くのか気になる方も多いでしょう。本記事では公示地価など最新データとAI予測モデルを用い、2030年までの価格シナリオを徹底解説します。 1. 郊外不動産市況総括と本記事の読み方 まずは静岡市郊外を含む全国的な不動産市況を総括します。近年、公的指標によれば全国平均の住宅地価格は緩やかに上昇傾向にあります。例えば2024年の公示地価(住宅地)は全国平均で前年比+2.0%とバブル期以来の高い伸びを示しました。特に都市近郊から郊外にかけ ...

インフレと金利上昇で変わる「持ち家 or 賃貸」選択【2025年版】

1. マクロ環境の現状 2025年時点、日本のマクロ経済環境はコストプッシュ型インフレと長期金利の上昇が同時進行しています。総務省の最新統計によれば、5月の全国消費者物価指数(生鮮食品除くコアCPI)は前年同月比+3.7%と加速し、約2年ぶりの高い伸び率を記録しました。特に食料品ではコメ価格が前年比+101.7%と異例の上昇を示し、物価高の主因となっています。エネルギーや原材料価格の高騰、円安の影響による輸入品価格上昇が家計に重くのしかかり、コストプッシュインフレが定着しつつある状況です。 一方、金融市場 ...

中東リスクとインフレ圧力下で揺れる市場動向と投資戦略

最近の市場動向:原油・金・為替・金利・株式の反応 中東情勢の緊迫(イスラエルの対イラン攻撃リスク)を受けて原油価格が急騰しています。6月13日には北海ブレント原油先物が一時1バレル=78ドル超まで急伸し、日中ベースの上昇率はロシアのウクライナ侵攻開始以来の大きさとなりました。米WTI原油先物も7%以上の上昇で、約4カ月ぶりの高値となる1バレル=72.98ドルで引けています。金価格も安全資産需要から上昇し、一時1.7%高で過去最高値水準に迫りました。ニューヨーク金先物(8月限)は前日比+1.48%の水準で清 ...

初心者向け株式投資本おすすめランキング【30代男性会社員向け】

株式投資をこれから独学で始めたい30代の会社員の方に向けて、初心者におすすめの株式投資本を厳選して紹介します。株式投資は資産を増やす有力な手段ですが、初心者にとってはその複雑さやリスクの高さが大きな壁になります。そんなとき、信頼できる入門書や名著を読むことは、投資の基本を学び成功への道筋を描く強力な方法です。本記事では初心者向けのおすすめ株式投資本のランキングを示し、各書籍の概要・学べること・おすすめポイント・対象読者をわかりやすく解説します。また、入門書の選び方や読んだ知識を実践に活かすコツも紹介するの ...

低PBR株で自社株買い期待の銘柄おすすめ10選【2025年最新版】

日本株にはPBR(株価純資産倍率)1倍割れと呼ばれる、解散価値(純資産)を下回る株価水準の銘柄が多数存在します。こうした割安株に注目する投資家は、自社株買いという株主還元策を契機に株価見直しが進む可能性を探っています。東証が低PBR企業に資本効率改善を要請したことで、最近は日本企業による自社株買いがかつてない規模で相次いでいます。本記事では財務健全性や株主還元の姿勢、過去の実績から見て「自社株買いの可能性が高い」日本株トップ10銘柄を厳選し、分かりやすく比較・解説します。各銘柄のPBRやROE、財務状況や ...